西本要闻

[库存看市场]库存小幅下降,钢价区间起伏

2024年05月11日14:45 来源:西本资讯

本周(5月6日—5月11日),西本资讯监测的数据显示,截止5月11日,全国69个主要市场25mm规格三级螺纹钢平均价格为3947元/吨,周环比上涨2元;高线HPB300φ6.5mm为4139元/吨,周环比下跌2元。

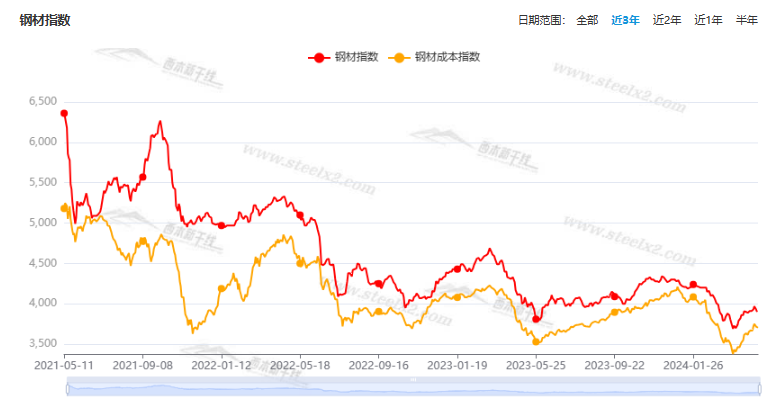

本期,全国各地市场建筑钢材价格涨后回落:其中,北方钢厂托举,涨多跌少;南方期现联动,先扬后抑。本周西本钢材指数走弱,成本指数调高,显示长流程钢厂利润空间继续收窄;本周螺纹钢期货主力合约区间向下,对现货市场有抑制作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约震荡下移。其中,热卷2410合约周五夜盘收在3795元,环比节前3829元下跌34元;螺纹钢2410合约周五夜盘收在3648元/吨,环比节前3689元下跌41元;从全周走势情况看,原料端矿焦走弱,成材端螺卷下移。

回首本期,消息面冷热交替,原料价格涨势难续,螺纹现货上下波动,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至5月9日,沪市螺纹钢库存总量为43.86万吨,周环比减少2.10万吨,降幅为4.57%(见下图);目前库存量较上年同期(5月11日的46.14万吨)减少2.28万吨,降幅为4.94%。本周沪市螺纹钢库存环比下降,并低于去年同期水平。

本期,西本资讯监测的沪市线螺周终端采购量为1.98万吨,周环比增加118.78%(见下图)。本周,终端采购量环比大增,主要原因是本周有六个工作日,而上期只有三个,如果换算到单日,增幅较小。

本期西本钢材指数起伏不定,市场价格区间波动:周一,开局普涨;周二,涨幅收窄;周三,相继下调;周四,小幅试探;周五,盘中起落;周六,盘整为主。当下上海市场现状是:库存持续下降,需求平稳释放;原料价格滞涨,厂商均有压力。本周市场价格波动运行,预计下周区间震荡。

二、库存总结分析

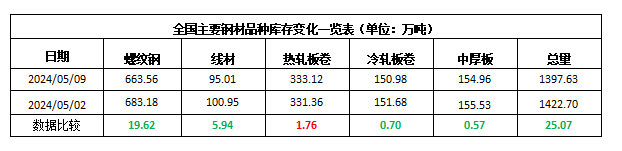

本期,全国35个主要市场样本仓库钢材总库存量为1397.63万吨,周环比减少25.07万吨,降幅为1.76%。主要钢材品种中,螺纹钢库存量为663.56万吨,环比减少19.62万吨,降幅为2.87%;线盘库存量为95.01万吨,周环比减少5.94万吨,降幅为5.88%;热轧卷板库存量为333.12万吨,周环比增加1.76万吨,增幅为0.53%;中厚板库存量为154.96万吨,周环比减少0.57万吨,降幅为0.37%;冷卷板库存量为150.98万吨,周环比减少0.70万吨,降幅为0.46%。

据西本资讯历史数据,当前库存总量较上年同期(2023年5月11日的1336.16万吨)增加61.47万吨,增幅为4.60%。分品种看,本期五大钢材品种库存中,热轧卷板库存回升,其它品种库存环比下降。(见下图)

本周,华东区域建筑钢价格先扬后抑,各地振幅均有限。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3400元到3700元/吨不等,周环比变化0-30元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

国家统计局:4月份制造业采购经理指数(PMI)为50.4%

国家统计局数据显示,4月份,制造业采购经理指数(PMI)为50.4%,比上月下降0.4个百分点,连续两个月位于扩张区间,制造业继续保持恢复发展态势。

2024年4月钢铁PMI环比回升

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2024年4月份为47.9%,环比上升3.7个百分点,显示钢铁行业运行有所回稳。其中,生产指数环比上涨12个百分点,新订单指数环比上涨3个百分点,原料库存指数环比上涨2.70个百分点,新出口订单环比下跌0.70个百分点,产成品库存指数环比下跌3.50个百分点。分项指数变化显示,4月份钢铁需求有所恢复,钢厂生产趋稳运行,供需格局阶段性恢复。原材料明显上升,钢材价格也触底反弹。预计5月份,市场需求或偏弱运行,供给端有一定回升基础,稍有缓解的供需矛盾或将再度突出。

4月发行新增专项债逾883亿元

4月地方政府共发行债券3439.1017亿元,环比下降45.36%,其中新增债券1284.9104亿元,占比37.36%,包括一般债券401.6706亿元,专项债券883.2398亿元;再融资债券2154.1913亿元,占比62.64%,包括再融资一般债券933.6008亿元,再融资专项债券1220.5905亿元。

百强房企4月销售额同比下降45%

尽管各地刺激政策不断,但楼市持续萎靡不振,百强房企销售承压。市场机构克而瑞4月30日晚间发布的数据显示,当月百强房企实现操盘销售额3121.7亿元,环比下降12.9%,同比大降44.9%,单月业绩维持在历史较低水平。据克而瑞历史数据,在2021年至2023年,百强房企4月单月操盘销售额分别为10359.7亿、4306.3亿和5665.4亿元。当前百强房企销售业绩不及三年前的三分之一。

前4月地方“借钱”约1.9万亿元,专项债发行待提速

公开数据显示,今年前4个月全国发行地方政府债券合计19178亿元,与2023年同期相比下降约31%,也略低于2022年同期。不过从近些年前4个月地方发债规模来看,今年依然处于高位,仅低于2023年和2022年同期。公开数据显示,前4个月,全国发行再融资债券9420亿元,同比增长13%。而全国发行新增地方政府债券9758亿元,同比下降50%,其中新增专项债券7224亿元,同比下降约56%。

中指研究院:前4月TOP100房企拿地总额2850亿元

据第三方机构中指研究院数据,今年1-4月,TOP100企业(拿地金额前100名的房企)拿地总额2850亿元,同比下降9.5%。中指研究院表示,虽然4月部分一二线城市依旧有土地推出,但房企拿地更加谨慎,这也导致房企拿地同比下降。就各城市群拿地金额来看,长三角区域领跑全国。前4个月,长三角TOP10企业拿地金额674亿元,居四大城市群之首。

前4个月 我国货物贸易进出口总值13.81万亿元

据海关统计,今年前4个月,我国货物贸易进出口总值13.81万亿元,同比增长5.7%。其中,出口7.81万亿元,增长4.9%;进口6万亿元,增长6.8%。4月当月,进出口3.64万亿元,增长8%。其中,出口2.08万亿元,增长5.1%;进口1.56万亿元,增长12.2%。

海关总署:4月中国出口钢材922.4万吨

海关总署5月9日数据显示,2024年4月中国出口钢材922.4万吨,较上月减少66.4万吨,环比下降6.7%;1-4月累计出口钢材3502.4万吨,同比增长27.0%。4月中国进口钢材65.8万吨,较上月增加4.1万吨,环比增长6.6%;1-4月累计进口钢材240.5万吨,同比下降3.7%。4月中国进口铁矿砂及其精矿10181.8万吨,较上月增加110.0万吨,环比增长1.1%;1-4月累计进口铁矿砂及其精矿41182.1万吨,同比增长7.2%。

4月下旬重点钢企粗钢日产环比增加

2024年4月下旬,重点统计钢铁企业粗钢日产 219.94万吨,环比增长 3.80%,同口径比去年同期下降0.33%;生铁日产192.42 万吨,环比增长1.49%,同口径比去年同期下降 5.17%;钢材日产215.01万吨,环比增长4.94%,同口径比去年同期下降 5.10%。4月下旬末,重点统计钢铁企业钢材库存量约1588.10万吨,比上一旬减少223.51万吨、下降12.34%;比上月同甸减少254. 64 万吨、下降13.82%;比去年同甸减少222.93 万吨、下降 12.31%。

1至4月全国铁路完成固定资产投资1849亿元

从国铁集团获悉,今年1至4月,铁路建设优质高效推进,全国铁路完成固定资产投资1849亿元,同比增长10.5%,现代化铁路基础设施体系加快构建。

杭州、西安:全面取消住房限购

杭州市发布关于优化调整房地产市场调控政策的通知。其中提到,全面取消住房限购。在本市范围内购买住房,不再审核购房资格。西安市住房和城乡建设局等部门发布关于进一步促进房地产市场平稳健康发展的通知,全面取消住房限购措施,居民家庭在全市范围内购买新建商品住房、二手住房不再审核购房资格。

乘联会:4月全国乘用车市场零售153.2万辆

乘联会:4月全国乘用车市场零售153.2万辆,同比下降5.7%,环比下降9.4%。4月新能源乘用车批发销量达到78.5万辆,同比增长30.0%,环比下降3.7%。4月新能源车市场零售67.4万辆,同比增长28.3%,环比下降5.7%。

央行发布2024年第一季度中国货币政策执行报告

报告提出,稳健的货币政策要灵活适度、精准有效。合理把握债券与信贷两个最大融资市场的关系,引导信贷合理增长、均衡投放,保持流动性合理充裕,保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配。把维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,加强政策协调配合,保持物价在合理水平。持续深化利率市场化改革,发挥贷款市场报价利率改革和存款利率市场化调整机制作用,推动企业融资和居民信贷成本稳中有降。

财政部下周一召开超长期特别国债发行动员会

记者获悉,为全力保障超长期特别国债发行工作平稳顺利开展,财政部国库司决定召开超长期特别国债发行动员部署会议,会议时间定于5月13日上午9点。各单位记账式国债承销业务负责人需参会。今年4月22日,财政部预算司司长王建凡在国新办新闻发布会上曾表示,根据超长期特别国债项目分配情况,及时启动超长期特别国债发行工作。

中钢协:尽快降库存是当前行业保效益的首要任务

5月10日,中国钢铁工业协会发布研究报告称,当前的钢材库存量仍超过2020年同期4.0%和2021年同期13.9%,而表观消费量已明显低于2020年和2021年的水平,钢材库存有进一步降低的空间。从历年情况来看,企业库存水平与销售利润率存在明显负相关,库存越高,销售利润率越低。当前企业库存处于历史同期最高位,尽快降库存是当前行业保效益的首要任务。

国家统计局:4月份,PPI环比有所下降

4月份,工业生产继续恢复,部分行业需求阶段性回落,全国PPI环比有所下降,同比降幅收窄。从环比看,PPI下降0.2%,降幅比上月扩大0.1个百分点。从同比看,PPI下降2.5%,降幅比上月收窄0.3个百分点。据测算,在4月份-2.5%的PPI同比变动中,翘尾影响约为-1.8个百分点,今年价格变动的新影响约为-0.7个百分点。

本期,宏观面冷暖交替,暖意主要体现在:1、4月份进出口数据出笼,同比增速双双超预期;2、央行发布货币政策执行报告,强调推动价格温和回升;3、财政部通知召开专门会议,对超长期特别国债发行动员部署;4、铁路建设高效推进,固定资产投资高速增长;5、房地产政策不断宽松,更多城市放弃调控。冷意主要体现在:1、工业经济恢复滞缓,4月份制造业PMI环比微降;2、工业生产遇到阻力,4月PPI环比下降;3、地方政府“借钱"减少,专项债发行有待提速;4、降价预期继续提升,4月乘用车零售同环比减少;5、楼市持续萎靡不振,百强房企销售承压;

行业面上,据海关总署数据,虽然4月份我国钢材出口量高位回落,但仍处于历史高位,显示外需对缓解国内供应压力功不可没。而中物联钢铁专委会发布的钢铁PMI数据表明,4月份钢铁行业供需格局阶段性恢复,但生产指数比订单指数增速更快。另据中钢协数据,4月下旬,重点钢企粗钢、生铁和钢材日产环比均有增长,表明供应端回升动力增强;同期企业库存降幅加码,表明钢企当期产销形势良好。不过,随后迎来了”五一“长假,预计供需矛盾又有一定积累。展望后期,原料价格上涨将受到抑制,成本推涨成材的动力减弱,预计建筑钢价会围绕边际成本上下波动。

回首本周,期螺冲高受阻,现货区间起落,原料价格波动,商家情绪不稳。从行情走势看,全国各地表现不太一致:在北方,钢厂托举,易涨难跌;在南方,方向不明,反复试探;南北市场价格倒挂,资源需要就近消化。总体来看,原料涨势放缓,供应未见缩减;需求难以提振,库存有待消化。

期货震荡,现货上下,心态摇摆,这是本周市场的主要特色。接下来,预计终端需求保持现状,投机需求难以启动,期货市场仍有反复,现货价格小幅波动。当前市场处于“试探”阶段,没有外界因素干扰,很难有效突破。

对于上海地区而言,市场现状是:库存继续下降,需求平稳释放,期货左右情绪,价格低位反复。当前的利好因素是:生产成本较高,库存不断减少;利空因素主要有:商家预期谨慎,投机需求不足。本周钢价波动调整,表面是受到期货市场的拖累,实际还是供需格局未能改善,预计下周现货市场稳中震荡。需要关注的是:政策的冷暖,原料的涨跌,需求的多少。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-05-115月11日钢厂调价信息汇总

· 2024-05-11上海建筑钢市日记(彷徨,消化)

· 2024-05-11【5月11日建筑钢市晚报】横盘观望

· 2024-05-11国家统计局解读4月份CPI和PPI数据

· 2024-05-114月份工业生产者出厂价格同比降幅收窄

· 2024-05-114月份居民消费价格同比上涨0.3%

· 2024-05-11央行今日公开市场净投放20亿元

· 2024-05-115月11日行业要闻早餐

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

5月27日行业要闻早餐

2

上海建筑钢市日记(松动,受限)

3

【5月27日建筑钢市晚报】稳中调低

4

【5月27日建筑钢市前瞻】稳中微调

5

4月份规模以上工业企业利润由降转增

6

青山控股70万吨精密不锈钢板带项目开工

7

前4月钢铁行业亏222.2亿元

8

5月27日唐山钢坯市场早报

9

房地产金融新政落地十日 已有十多个省份跟进